Los activos tangibles que relativamente son permanentes y se necesitan para la producción o la venta de mercancías o de servicios se denominan bienes, planta y equipo o activos fijos. Tales activos no se tienen para la venta en el curso corriente de los negocios. Este gran grupo generalmente se separa por clases, de acuerdo con las características físicas de los renglones ( es decir lotes, edificaciones, maquinaria y equipo, muebles y enseres).

Aun cuando puede ser larga, la vida útil de un activo fijo tiene un límite. Con el tiempo el activo puede perder todo su valor productivo. La contabilidad a base de acumulados requiere en cada ejercicio la conciliación entre los gastos y la renta obtenida. Es en este punto en que el concepto depreciación juega su papel.

En la anterior consideración existe una excepción: los terrenos. No hay depreciación para este activo fijo; por lo general, en los libros se mantiene permanentemente su costo.

Concepto de Depreciación

Se entiende por depreciación el proceso de asignar a gastos el costo de un activo fijo durante los periodos contables que comprende su vida útil o de servicio dentro de la empresa. Su propósito es compara este gasto contra el ingreso durante la vida del activo, colo requiere el principio de igualación.

Con frecuencia la depreciación se interpreta erróneamente, no es un proceso de valuación. En el lenguaje corriente decimos que el valor de un automóvil se deprecia, en el sentido de que disminuye su valor de mercado. Pero para un contador, la depreciación no es una técnica para para calcular el valor actual, como son por ejemplo los costos de reposición o los valores de reventa. Es tan solo un sistema para asignar los costos.

Para una mejor comprensión de la depreciación a continuación se compara lo que es la contabilidad de la depreciación con lo que no es:

1) La depreciación no es un proceso de valuación. Las empresas no registran la depreciación sobre la base de avalúos de sus activos fijos hechos al final de cada periodo. En lugar de ello, las empresas asignan el costo del activo a los periodos de su vida útil, sobre la base de un método de depreciación específico.

2) La depreciación no significa que el negocio aparte efectivo para reponer los activos cuando queden totalmente depreciados. El establecer este tipo de fondo de efectivo es una decisión completamente por separado de la depreciación. La depreciación acumulada es la parte del costo del activo fijo que ya se ha registrado como gasto. La depreciación acumulada no representa un creciente importe de efectivo. En el caso de algunos activos fijos el uso y desgaste físico ocasionado por las operaciones y los elementos pueden ser la causa importante de la depreciación. Por ejemplo, el deterioro físico disminuye la utilidad de los camiones y el mobiliario.

3) Activos como las computadoras, otros equipos electrónicos y aviones pueden quedar fuera de uso antes de que se deterioren físicamente. Un activo está fuera de uso cuando otro activo puede hacer el trabajo mejor o de un modo más eficiente, por lo tanto, la vida útil de un activo quizá sea mucho más corta que su vida física. Por lo general, los contadores deprecian las computadoras durante un periodo corto, quizá cuatro años, aunque saben que podrían seguir operando mucho más tiempo. tanto si el uso y el desgaste o las nuevas técnicas ocasionan la depreciación, el costo del activo se deprecia durante su vida útil esperada.

Hay países en que las empresas escogen libremente el método que, a su juicio, refleja mejor su situación económica. Expondremos, pues diversas alternativas. en cambio hay también países que las autoridades fiscales establecen los métodos de depreciación.

Medición de la depreciación:

Para medir la depreciación de un activo fijo se necesita conocer:

1) El costo o valor del activo

2) La vida útil estimada

3) El valor residual estimado

A continuación hablamos un poco de cada elemento mencionado:

1) El costo de un activo fijo incluye: El precio neto pagado por él, más todos los gastos pagados para tener el activo en lugar y condiciones que permitan su funcionamiento, tales como: los derechos y gastos de importación, fletes, seguros, gastos de instalación y cualquier otro gasto realizado para transportar el activo al lugar donde definitivamente quedará instalado.

2) Vida útil estimada: Es la duración del servicio que la empresa espera recibir del activo. La vida útil se puede expresar en años, unidades de producción, horas de trabajo, kilómetros recorridos u otras medidas. Por ejemplo: la vida útil de un edificio se presenta en años. La vida útil de una maquina encuadernadora de libros se puede especificar por el número de libros que se espera que encuaderne la máquina, es decir, las unidades de producción que se espera de ella. Una medida razonable de la vida útil de un camión de entrega es el número total de millas o kilómetros que se espera viaje el camión. Las empresas basan estos estimados en su experiencia anterior y en la información que obtienen de revistas de su propia industria y de publicaciones gubernamentales.

3) Valor residual estimado: También conocido como valor de desecho, valor de mercado o valor de salvamento, es el valor efectivo estimado del activo final de su vida útil. Por ejemplo, una empresa puede estimar que la vida útil de una máquina es de siete años. Después de ese tiempo la empresa espera vender la maquina como metal de desecho. El importe que el negocio estima que puede obtener por la máquina es el valor residual estimado. Al calcular la depreciación el valor residual estimado no se deprecia debido a que la empresa espera recibir ese importe por la venta del activo. Se deprecia el costo total de un activo fijo o de planta si estima que no tendrá valor residual. El costo del activo fijo menos su valor residual estimado se conoce como "Costo Depreciable".

De los factores que interviene en el cálculo de la depreciación sólo se conoce uno de ellos, el costo. Los otros dos factores, el valor residual y la vida útil, se tienen que estimar. Por consiguiente la depreciación es un importe estimado.

La ecuación básica para el cálculo de la depreciación es:

Depreciación = (Costo - Valor Residual Estimado)/Vida Útil Esperada = Costo Depreciable/Vida Útil Esperada

La fórmula muestra que el costo depreciable se deprecia durante la vida útil del activo.

Métodos de depreciación:

Existen cuatro métodos básicos para calcular la depreciación, éstos son:

1) Método de linea recta

2) Método de las unidades de producción

3) Método del doble saldo decreciente

4) Método de la suma de los dígitos de los años

1) Método de línea recta (MLR)

Este es el método mas sencillo y el que se usa más frecuentemente. En el método de línea recta a cada año o período de uso del activo se le asigna un importe de depreciación. el costo despreciable entre la vida útil en años es el gasto anual por depreciación. La fórmula para la depreciación en línea recta es la siguiente:

MLR= (Costo - Valor Residual)/Vida Útil en Años)

Ejemplo:

Costo de la maquinaria $12,000, Valor de desecho $2,000, Vida útil prevista 5 años

($12,000-$2,000)/5

= $2,000 por año

El asiento para registrar la depreciación sería:

Gasto de Depreciación, Maquinaria $2,000

Depreciación Acumulada, Maquinaria $2,000

2) Método de las unidades de producción (MUP)

En el método de las unidades de producción (MUP) se asigna un importe fijo de depreciación a cada unidad de la producción fabricada o utilizada por el activo fijo. El costo depreciable se divide entre la vida útil en unidades para determinar este importe. Este gasto de vida útil en unidades para determinar este importe. Este gasto de depreciación por unidad se multiplica por el número de unidades de depreciación por unidad se multiplica por el número de unidades de producción es cada período para calcular la depreciación de éste.

La fórmula para el cálculo del MUP, es el siguiente:

MUP = (Costo del Activo-Valor Residual)/ Unidades de Producción Calculadas Durante su Vida Útil

Ejemplo:

Costo de Maquinaria $12,000, Valor de Desecho $2,000, Vida Útil Prevista 8,000 horas

($12,000 - $2,000)/8,000 horas

= $1.25 de depreciación por hora

Si durante el año en cuestión la maquinaria ha trabajado 1,800 horas, la depreciación sería:

1,800 horas x $1.25 por hora = $2,250 el año.

3) Método del doble saldo decreciente (MDSD)

El doble saldo decreciente es uno de los método de depreciación acelerada. Un método de depreciación acelerada cancela un importe relativamente mayor del costo del activo cerca del inicio de su vida útil en comparación con el método de línea recta. La depreciación del doble saldo decreciente, calcula la depreciación anual multiplicando el valor en libros del activo por un porcentaje constante que es dos veces la tasa de depreciación en línea recta.

Este método se calcula en la forma siguiente:

1) Se calcula la tasa de depreciación anual en línea recta.

2) La tasa encontrada se multiplica por 2, para encontrar la tasa del doble saldo decreciente

3) La tasa DSD, se multiplica por el valor en libros del activo al inicio del periodo (costo menos depreciación acumulada). Al calcular la depreciación por el MDSD, no se toma en cuenta el valor residual del activo, excepto en el último año.

4) El importe de la depreciación en el último año, es el importe necesario para reducir el valor en libros del activo a su valor residual.

El MDSD difiere de los otros métodos en dos formas:

1) Al principio no se toma en consideración el valor residual del activo. La depreciación se calcula sobre el costo total del activo.

2) El cálculo del último año se cambia con el fin de llevar el valor en libros del activo al valor residual.

Ejemplo:

Un activo de $12,000 se deprecia en el curso de 5 años.

Solución:

Lo primero es encontrar la tasa de doble saldo decreciente, para esto recurrimos a la tasa de depreciación anual en el método de linea recta:

1/5 = 0.2 x 100 = 20% x 2 = 40%

La tasa de doble saldo decreciente es = 40%

En base a estos datos construimos la tabla del MDSD:

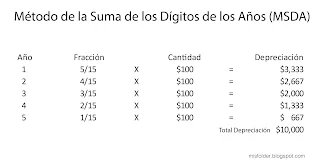

4) Método de la suma de los dígitos de los años (MSDA)

Este es otro de los métodos acelerados, la depreciación se calcula multiplicando el costo depreciable del activo por una fracción aritmética, en la que el denominador es igual a la suma de los dígitos de loas años y el numerador de la fración son cada uno de los años en su orden inverso.

Ejemplo:

Costo de la maquinaria $12,000, valor de desecho $2,000, vida útil prevista 5 años.

La cantidad depreciable es $12,000 - 2,000 = $10,000. Para calcular la fracción de dicha cantidad que debe depreciarse cada año. se procede así:

1) Se numeran los años: 1,2,3,4 y 5.

2) Se calcula la suma de los dígitos de los años:

S = 1+2+3+4+5 = 15

3) La suma se convierte a una suma de fracciones:

(1/15)+(2/15)+(3/15)+(4/15)+(5/15) = 1

4) La anterior serie de fracciones se toma en su orden contrario como la tasa de depreciación, así:

Con frecuencia la depreciación se interpreta erróneamente, no es un proceso de valuación. En el lenguaje corriente decimos que el valor de un automóvil se deprecia, en el sentido de que disminuye su valor de mercado. Pero para un contador, la depreciación no es una técnica para para calcular el valor actual, como son por ejemplo los costos de reposición o los valores de reventa. Es tan solo un sistema para asignar los costos.

Para una mejor comprensión de la depreciación a continuación se compara lo que es la contabilidad de la depreciación con lo que no es:

1) La depreciación no es un proceso de valuación. Las empresas no registran la depreciación sobre la base de avalúos de sus activos fijos hechos al final de cada periodo. En lugar de ello, las empresas asignan el costo del activo a los periodos de su vida útil, sobre la base de un método de depreciación específico.

2) La depreciación no significa que el negocio aparte efectivo para reponer los activos cuando queden totalmente depreciados. El establecer este tipo de fondo de efectivo es una decisión completamente por separado de la depreciación. La depreciación acumulada es la parte del costo del activo fijo que ya se ha registrado como gasto. La depreciación acumulada no representa un creciente importe de efectivo. En el caso de algunos activos fijos el uso y desgaste físico ocasionado por las operaciones y los elementos pueden ser la causa importante de la depreciación. Por ejemplo, el deterioro físico disminuye la utilidad de los camiones y el mobiliario.

3) Activos como las computadoras, otros equipos electrónicos y aviones pueden quedar fuera de uso antes de que se deterioren físicamente. Un activo está fuera de uso cuando otro activo puede hacer el trabajo mejor o de un modo más eficiente, por lo tanto, la vida útil de un activo quizá sea mucho más corta que su vida física. Por lo general, los contadores deprecian las computadoras durante un periodo corto, quizá cuatro años, aunque saben que podrían seguir operando mucho más tiempo. tanto si el uso y el desgaste o las nuevas técnicas ocasionan la depreciación, el costo del activo se deprecia durante su vida útil esperada.

Hay países en que las empresas escogen libremente el método que, a su juicio, refleja mejor su situación económica. Expondremos, pues diversas alternativas. en cambio hay también países que las autoridades fiscales establecen los métodos de depreciación.

Medición de la depreciación:

Para medir la depreciación de un activo fijo se necesita conocer:

1) El costo o valor del activo

2) La vida útil estimada

3) El valor residual estimado

A continuación hablamos un poco de cada elemento mencionado:

1) El costo de un activo fijo incluye: El precio neto pagado por él, más todos los gastos pagados para tener el activo en lugar y condiciones que permitan su funcionamiento, tales como: los derechos y gastos de importación, fletes, seguros, gastos de instalación y cualquier otro gasto realizado para transportar el activo al lugar donde definitivamente quedará instalado.

2) Vida útil estimada: Es la duración del servicio que la empresa espera recibir del activo. La vida útil se puede expresar en años, unidades de producción, horas de trabajo, kilómetros recorridos u otras medidas. Por ejemplo: la vida útil de un edificio se presenta en años. La vida útil de una maquina encuadernadora de libros se puede especificar por el número de libros que se espera que encuaderne la máquina, es decir, las unidades de producción que se espera de ella. Una medida razonable de la vida útil de un camión de entrega es el número total de millas o kilómetros que se espera viaje el camión. Las empresas basan estos estimados en su experiencia anterior y en la información que obtienen de revistas de su propia industria y de publicaciones gubernamentales.

3) Valor residual estimado: También conocido como valor de desecho, valor de mercado o valor de salvamento, es el valor efectivo estimado del activo final de su vida útil. Por ejemplo, una empresa puede estimar que la vida útil de una máquina es de siete años. Después de ese tiempo la empresa espera vender la maquina como metal de desecho. El importe que el negocio estima que puede obtener por la máquina es el valor residual estimado. Al calcular la depreciación el valor residual estimado no se deprecia debido a que la empresa espera recibir ese importe por la venta del activo. Se deprecia el costo total de un activo fijo o de planta si estima que no tendrá valor residual. El costo del activo fijo menos su valor residual estimado se conoce como "Costo Depreciable".

De los factores que interviene en el cálculo de la depreciación sólo se conoce uno de ellos, el costo. Los otros dos factores, el valor residual y la vida útil, se tienen que estimar. Por consiguiente la depreciación es un importe estimado.

La ecuación básica para el cálculo de la depreciación es:

Depreciación = (Costo - Valor Residual Estimado)/Vida Útil Esperada = Costo Depreciable/Vida Útil Esperada

La fórmula muestra que el costo depreciable se deprecia durante la vida útil del activo.

Métodos de depreciación:

Existen cuatro métodos básicos para calcular la depreciación, éstos son:

1) Método de linea recta

2) Método de las unidades de producción

3) Método del doble saldo decreciente

4) Método de la suma de los dígitos de los años

1) Método de línea recta (MLR)

Este es el método mas sencillo y el que se usa más frecuentemente. En el método de línea recta a cada año o período de uso del activo se le asigna un importe de depreciación. el costo despreciable entre la vida útil en años es el gasto anual por depreciación. La fórmula para la depreciación en línea recta es la siguiente:

MLR= (Costo - Valor Residual)/Vida Útil en Años)

Ejemplo:

Costo de la maquinaria $12,000, Valor de desecho $2,000, Vida útil prevista 5 años

($12,000-$2,000)/5

= $2,000 por año

El asiento para registrar la depreciación sería:

Gasto de Depreciación, Maquinaria $2,000

Depreciación Acumulada, Maquinaria $2,000

2) Método de las unidades de producción (MUP)

En el método de las unidades de producción (MUP) se asigna un importe fijo de depreciación a cada unidad de la producción fabricada o utilizada por el activo fijo. El costo depreciable se divide entre la vida útil en unidades para determinar este importe. Este gasto de vida útil en unidades para determinar este importe. Este gasto de depreciación por unidad se multiplica por el número de unidades de depreciación por unidad se multiplica por el número de unidades de producción es cada período para calcular la depreciación de éste.

La fórmula para el cálculo del MUP, es el siguiente:

MUP = (Costo del Activo-Valor Residual)/ Unidades de Producción Calculadas Durante su Vida Útil

Ejemplo:

Costo de Maquinaria $12,000, Valor de Desecho $2,000, Vida Útil Prevista 8,000 horas

($12,000 - $2,000)/8,000 horas

= $1.25 de depreciación por hora

Si durante el año en cuestión la maquinaria ha trabajado 1,800 horas, la depreciación sería:

1,800 horas x $1.25 por hora = $2,250 el año.

3) Método del doble saldo decreciente (MDSD)

El doble saldo decreciente es uno de los método de depreciación acelerada. Un método de depreciación acelerada cancela un importe relativamente mayor del costo del activo cerca del inicio de su vida útil en comparación con el método de línea recta. La depreciación del doble saldo decreciente, calcula la depreciación anual multiplicando el valor en libros del activo por un porcentaje constante que es dos veces la tasa de depreciación en línea recta.

Este método se calcula en la forma siguiente:

1) Se calcula la tasa de depreciación anual en línea recta.

2) La tasa encontrada se multiplica por 2, para encontrar la tasa del doble saldo decreciente

3) La tasa DSD, se multiplica por el valor en libros del activo al inicio del periodo (costo menos depreciación acumulada). Al calcular la depreciación por el MDSD, no se toma en cuenta el valor residual del activo, excepto en el último año.

4) El importe de la depreciación en el último año, es el importe necesario para reducir el valor en libros del activo a su valor residual.

El MDSD difiere de los otros métodos en dos formas:

1) Al principio no se toma en consideración el valor residual del activo. La depreciación se calcula sobre el costo total del activo.

2) El cálculo del último año se cambia con el fin de llevar el valor en libros del activo al valor residual.

Ejemplo:

Un activo de $12,000 se deprecia en el curso de 5 años.

Solución:

Lo primero es encontrar la tasa de doble saldo decreciente, para esto recurrimos a la tasa de depreciación anual en el método de linea recta:

1/5 = 0.2 x 100 = 20% x 2 = 40%

La tasa de doble saldo decreciente es = 40%

En base a estos datos construimos la tabla del MDSD:

Este es otro de los métodos acelerados, la depreciación se calcula multiplicando el costo depreciable del activo por una fracción aritmética, en la que el denominador es igual a la suma de los dígitos de loas años y el numerador de la fración son cada uno de los años en su orden inverso.

Ejemplo:

Costo de la maquinaria $12,000, valor de desecho $2,000, vida útil prevista 5 años.

La cantidad depreciable es $12,000 - 2,000 = $10,000. Para calcular la fracción de dicha cantidad que debe depreciarse cada año. se procede así:

1) Se numeran los años: 1,2,3,4 y 5.

2) Se calcula la suma de los dígitos de los años:

S = 1+2+3+4+5 = 15

3) La suma se convierte a una suma de fracciones:

(1/15)+(2/15)+(3/15)+(4/15)+(5/15) = 1

4) La anterior serie de fracciones se toma en su orden contrario como la tasa de depreciación, así:

A continuación se comparan los cuatro métodos de depreciación:

No hay comentarios:

Publicar un comentario