Tomando en cuenta las necesidades de información de los usuarios, la contabilidad considera que todo negocio debe presentar cuatro informes básicos. De tal manera, existen:

• El estado de resultados que informa sobre la rentabilidad de la operación.

• El estado de variaciones en el capital contable, cuyo objetivo es mostrar los cambios en la

inversión de los dueños de la empresa.

• El estado de situación financiera o balance general, cuyo fin es presentar una relación de recursos (activos) de la empresa, así como de las fuentes de financiamiento (pasivo y capital) de dichos recursos.

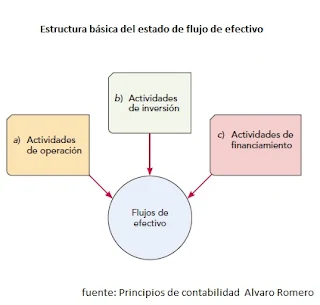

• El estado de flujo de efectivo, cuyo objetivo es dar información acerca de la liquidez del negocio, es decir, presentar una lista de las fuentes de efectivo y de los desembolsos del mismo, lo cual constituye una base para estimar las futuras necesidades de efectivo y sus probables fuentes.

Debido a la importancia que tiene la administración del efectivo, en este articulo destacamos los aspectos relativos a la integración y presentación de dicha partida, principalmente en lo que se refiere a la elaboración del estado financiero básico, a través del cual se puede apreciar el comportamiento de la liquidez de una organización: el estado de flujo de efectivo.

Estado de flujo de efectivo:

La finalidad del estado de flujo de efectivo es presentar, en forma condensada y comprensible, información sobre el manejo de efectivo, es decir, su obtención y utilización por parte de la entidad durante un periodo determinado y, como consecuencia, mostrar una síntesis de los cambios ocurridos en la situación financiera para que los usuarios de los estados financieros conozcan y evalúen la liquidez o solvencia de la entidad. El estado de flujo de efectivo se diseña para explicar los movimientos de efectivo provenientes de la operación normal del negocio, la venta de activos no circulantes, la obtención de préstamos, la aportación de los accionistas y otras transacciones que incluyan disposiciones de efectivo, como compra de activos no circulantes, pago de pasivos y pago de dividendos.

La norma internacional de contabilidad número 7, la cual se refiere al estado de flujo de efectivo especifica que:

las entidades deben confeccionar un estado de flujo de efectivo, de acuerdo con los requisitos establecidos en dicha norma, y deben presentarlo como parte integrante de sus estados financieros, para cada periodo en que sea obligatoria la presentación de éstos.

Asimismo, la NIC núm. 7 presenta las siguientes definiciones funcionales de los principales términos de este estado financiero básico:

Efectivo: caja y depósitos bancarios a la vista.

Equivalentes al efectivo: inversiones a corto plazo de gran liquidez fácilmente convertibles en importes determinados de efectivo con un riesgo poco significativo de cambios en su valor.

Flujos de efectivo: entradas y salidas de efectivo y equivalentes al efectivo.

Actividades de operación: constituyen la principal fuente de ingresos ordinarios de la entidad, así como otras actividades que no puedan ser calificadas como de inversión o financiación.

Actividades de inversión: corresponden a la adquisición y desapropiación de activos a largo plazo, así como de otras inversiones no incluidas en el efectivo y los equivalentes al efectivo.

Actividades de financiamiento: producen cambios en el tamaño y composición de los capitales propios y de los préstamos tomados por parte de la entidad.

Actividades de operación

De acuerdo con la NIC núm. 7: Los flujos de efectivo procedentes de las actividades de operación se derivan fundamentalmente de las transacciones que constituyen la principal fuente de ingresos ordinarios de la entidad. Por tanto, proceden de las operaciones y otros sucesos que entran en la determinación de las ganancias o pérdidas netas.

Actividades de inversión

De acuerdo con la NIC núm. 7: Los flujos de efectivo procedentes de las actividades de inversión representan la medida en la cual se han hecho desembolsos por causa de los recursos económicos que van a producir ingresos y flujos de efectivo en el futuro.

Actividades de financiamiento

De acuerdo con la NIC Núm. 7:

Los flujos de efectivo procedentes de actividades de financiación reflejan las necesidades de efectivo

para cubrir compromisos con los suministradores de capital a la entidad.

Enfoques para elaborar el estado de flujo de efectivo

De acuerdo con la NIC núm. 7:

La entidad debe informar acerca de los flujos de efectivo de las operaciones usando uno de los dos

siguientes métodos:

a) Método directo, según el cual se presentan por separado las principales categorías de cobros y pagos en términos brutos; o bien

b) Método indirecto, según el cual se comienza presentando la ganancia o pérdida en términos netos, cifra que se corrige luego por los efectos de las transacciones no monetarias, por todo tipo de partidas de pago diferido y acumulaciones (o devengos) que son la causa de cobros y pagos en el pasado o en el futuro, así como de las partidas de pérdidas o ganancias asociadas con flujos de efectivo de operaciones clasificadas como de inversión o financiación.

Dicha norma aconseja a las entidades que presenten los flujos de efectivo utilizando el método directo. Este método suministra información que puede ser útil en la estimación de los flujos de efectivo futuros, la cual no está disponible utilizando el método indirecto.

Como puede observarse, existen varios enfoques para elaborar el estado de flujo de efectivo. El más conveniente para las empresas es el de análisis de variaciones. Este esquema consiste en analizar los cambios en todas las demás partidas del estado de situación financiera o balance general, y clasificarlos en algunas de las tres secciones siguientes: operación, inversión y financiamiento.

En el otro enfoque, también llamado de entradas y salidas, el análisis se basa en la cuenta de mayor de efectivo.

El estado de flujo de efectivo, en la práctica, se elabora a partir de las entradas o salidas de efectivo cuantificadas a partir de los movimientos de todas las demás cuentas del estado de situación financiera.

1. Flujo de efectivo generado por o destinado a la operación

En esta área se ubican todas las entradas y salidas de efectivo que se relacionen directamente con el giro normal de operaciones de la entidad económica: prestación de servicios, producción y comercialización de productos. Para su determinación se debe partir de la utilidad neta. Entre los movimientos de efectivo más importantes de esta área están los siguientes:

• Ventas al contado.

• Cobros de ventas a crédito efectuadas a clientes.

• Compras al contado.

• Pagos a los proveedores por mercancía adquirida.

• Pagos de sueldos a empleados.

• Pagos de todos los gastos relativos a la operación del negocio.

• Pagos de impuestos.

2. Flujo de efectivo destinado o proveniente de actividades de inversión

En esta sección deben figurar aquellos conceptos relacionados con compraventa de activos de largo plazo que hayan ocasionado una entrada o un desembolso de efectivo. Entre ellos están los siguientes:

• Compra y venta de inmuebles, maquinaria, equipo y otros activos productivos.

• Adquisición, construcción y venta de inmuebles, maquinaria y equipo.

• Adquisición de acciones de otras empresas con carácter permanente.

• Préstamos otorgados por la empresa a terceras personas.

• Cualquier otra inversión o desinversión de carácter permanente o de largo plazo.

3. Flujo de efectivo destinado o proveniente de actividades de financiamiento

En esta sección deben figurar todos los conceptos (distintos de los integrantes del flujo operativo) que produjeron una entrada de efectivo o que generaron una salida de efectivo proveniente de actividades de financiamiento. Por ejemplo:

• Créditos recibidos a corto y largo plazos, diferentes de los relacionados con la operación del negocio.

• Reembolsos de capital.

• Dividendos pagados, excepto los dividendos en acciones.

• Préstamos recibidos y su liquidación.

• Pagos de intereses.

• Aportaciones de los accionistas.

Incremento o decremento neto en el efectivo

El incremento o decremento de efectivo es la cantidad resultante de la suma algebraica de las tres secciones anteriores. Toda esta información se estructura de la siguiente manera:

Elaboración del estado de flujo de efectivo

Bases de preparación del estado de flujo de efectivo

Método directo

De acuerdo con la NIC núm. 7, en el método directo, la información acerca de las principales categorías de cobros o pagos en términos brutos puede ser obtenida utilizando los registros contables de la entidad, lo que fundamentalmente es la cuenta de mayor de Bancos. Otra forma de elaborar el estado de flujo de efectivo por este mismo método, sería ajustando las ventas y el costo de las ventas, así como otras partidas en el estado de resultados por:

i) los cambios habidos durante el periodo en los inventarios y en las partidas por cobrar y por pagar derivadas de las actividades de operación.

ii) otras partidas sin reflejo en el efectivo; y

iii) otras partidas cuyos efectos monetarios se consideran flujos de efectivo de inversión o financiación.

Método indirecto

La base para preparar el estado de flujo de efectivo está constituida por:

• Dos estados de situación financiera (es decir, un estado de situación financiera comparativo) referidos al inicio y al fin del periodo al que corresponde el estado de flujo de efectivo.

• Un estado de resultados correspondiente al mismo periodo.

• Información adicional en relación con las operaciones y acontecimientos registrados en el ejercicio (notas).

El proceso de preparación consiste fundamentalmente en analizar las variaciones resultantes del estado de situación financiera comparativo para identificar los incrementos y decrementos en cada partida, lo cual culmina con el incremento o decremento neto del efectivo. Para realizar este análisis es importante identificar el flujo de efectivo generado por o destinado a la operación, que consiste esencialmente en traducir la utilidad neta reflejada en el estado de resultados a flujo de efectivo, separando las partidas incluidas en dicho resultado que no implicaron recepción o desembolso de efectivo (partidas virtuales), por ejemplo, el gasto por depreciación y las amortizaciones.

El proceso anterior se esquematiza de la siguiente forma:

Es importante analizar los incrementos o las disminuciones de cada una de las demás partidas comprendidas en el estado de situación financiera para determinar el flujo de efectivo proveniente o destinado a las actividades de financiamiento y a las de inversión, tomando en cuenta que los movimientos contables que sólo representen traspasos y no impliquen movimiento de fondos deben compensarse para efectos de la preparación de este estado. Ejemplos de estos movimientos contables que no representen flujo de efectivo son la capitalización de utilidades y el traspaso de pasivo a largo plazo a pasivo a corto plazo. Esta explicación se ejemplifica de la siguiente forma:

Metodología para la elaboración del estado de flujo de efectivo

En seguida se presentan los pasos necesarios para elaborar el estado de flujo de efectivo por el método indirecto.

Paso 1. Determinar el incremento o decremento de efectivo

El primer paso consiste en cuantificar el cambio que muestra el saldo de la cuenta efectivo de

un periodo con respecto a otro, lo cual puede hacerse simplemente mediante una sustracción

de dichos saldos, indicando si fue incremento o decremento. Este dato sirve para comprobar si

el resultado de la elaboración del flujo de efectivo es correcto.

Paso 2. Determinar el incremento o decremento de cada una de las cuentas del estado de situación financiera

Este paso es similar al anterior, pero se aplica a todas las partidas del estado de situación financiera.

Paso 3. Analizar cada uno de los incrementos y decrementos de las partidas del estado de situación financiera

Este paso consiste en identificar el efecto en el flujo de efectivo de cada uno de los incrementos o decrementos de las diferentes partidas del estado de situación financiera obtenidos en el paso dos.

Una forma práctica de identificar el efecto de las variaciones en el estado de flujo de efectivo es mediante el análisis de la tabla que se muestra en la figura 14.3, a través de la cual se identifica fácilmente si la variación será sumada o restada en dicho estado. Por ejemplo, si se incrementa la cuenta de clientes (activo), la variación se restará del flujo y así sucesivamente se analizan las variaciones.

Paso 4. Clasificar los incrementos y disminuciones del flujo de efectivo

Las diferentes entradas y salidas de efectivo que se cuantificaron en el punto anterior se deben agrupar en las siguientes tres categorías que muestra la figura 14.3:

• Efectivo generado por o destinado a operaciones.

• Efectivo generado por o destinado a actividades de inversión.

• Efectivo generado por o destinado a actividades de financiamiento.

Paso 5. Integrar con dicha información el estado de flujo de efectivo

Este paso consiste en elaborar el estado de flujo de efectivo con el formato y el contenido definido previamente.

Considerable trabajo analítico se requiere para desarrollar el estado de flujo de efectivo. En consecuencia, es necesario que se realice correctamente. Al elaborar dicho estado se debe realizar el análisis de todas las cuentas del estado de situación financiera y del estado de resultados, ya que los cambios en las cuentas diferentes de la de efectivo deben estudiarse para determinar las entradas y salidas del efectivo.

Ilustración de la elaboración del estado de flujo de efectivo

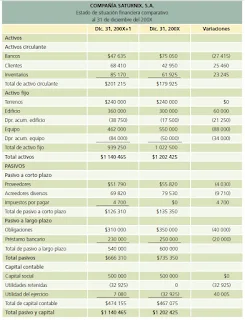

Para ilustrar la elaboración del estado de flujo de efectivo por el método indirecto utilizaremos la información financiera correspondiente a la Compañía Saturnix, S.A., que cuenta con la siguiente información:

• Estado de resultados.

• Estado de situación financiera comparativo.

Estado de resultados de la Compañía Saturnix, S.A. para el periodo 200X.

Para la elaboración del estado de flujo de efectivo se utilizará la metodología del análisis de

variaciones de las cuentas, dado que es el que más se utiliza en las empresas, como se mencionó

anteriormente.

Aplicación de la metodología para la elaboración del estado de flujo de efectivo

Paso 1: Determinar el incremento o decremento en el efectivo:

$75 050.00 - $67 000.00 = $8 050.00

Paso 2: Determinar el incremento o decremento de cada una de las cuentas del estado de situación financiera.

Paso 3: Analizar cada uno de los incrementos y decrementos de las partidas del estado de situación financiera.

Es importante mencionar que no se considera la cuenta bancos en el análisis de variaciones porque su variación se explica mediante la elaboración del estado de flujo de efectivo.

Paso 4: Clasificar los incrementos y las disminuciones del flujo de efectivo.

Las diferentes entradas y salidas de efectivo que fueron cuantificadas en el punto anterior se

deberán agrupar en las siguientes tres categorías:

• Efectivo generado por o destinado a operaciones.

• Efectivo generado por o destinado a actividades de inversión.

• Efectivo generado por o destinado a actividades de financiamiento.

Estado de situación financiera de la compañía Saturnix al cierre de 200X

Análisis de variaciones

Estado de flujo de efectivo de la compañía Saturnix, S.A. durante periodo 200X

Para ampliar el ejemplo se elabora el estado de flujo de efectivo del periodo 200X+1, utilizando el estado de resultados y el estado de situación financiera de la compañía Saturnix, S.A. durante el 200X+1.

Estado de resultados de la Compañía Saturnix, S.A. durante el periodo 200X+1.

Durante el periodo que termina el 31 de diciembre de 200X+1 se vendió equipo con un valor en libros de $80 000 (costo $88 000 – depreciación acumulada $8 000) en $90 000.

Observe que en el estado de resultados aparece una utilidad por la venta del equipo de $10 000, mientras que su valor en libros es de $80 000. Sin embargo, la entidad recibió $90 000 por la venta del equipo. Para reconocer esta operación es necesario dar de baja la utilidad (o pérdida) de la venta de cualquier activo y dar de alta su verdadero efecto en el flujo de efectivo, en este caso, el monto de la transacción. Si la operación de venta del activo fijo no se hubiera realizado a crédito, la sección de inversión debería contener en el renglón de venta de activos fijos el total del monto de la venta. Si se realizara a crédito la operación, ésta provocaría un aumento de cuentas por cobrar, por lo que el efecto final de ambas transacciones sería el equivalente al efectivo recibido. Por ejemplo:

Durante el periodo de 200X+2, la Compañía Saturnix, S.A. vendió un edificio en $95 000. El valor en libros del edificio era de $76 500 (costo de $90 000 y depreciación acumulada de $13 500). El cliente pagó $50 000 en efectivo y el resto será saldado en un año.

Esta transacción aumentaría el efectivo en $50 000 y las cuentas por cobrar en $45 000. La sección de inversión en el estado de flujo de efectivo quedaría de la siguiente manera:

La cuenta por cobrar a deudores diversos se registra en la sección de inversión porque esta operación no está relacionada con la operación del negocio. Además, dado que la cuenta es un activo y aumentó en $45 000, al otorgarle un crédito al cliente, ésta tiene un efecto negativo sobre el efectivo. Sin embargo, como se mencionó anteriormente, la transacción de venta del activo se registra por su monto total, en este caso $95 000, y tiene un efecto positivo en el flujo. El efecto total de ambas operaciones se observa en el rubro de recursos generados en actividades de inversión, que es igual al monto de efectivo recibido por la operación de venta.

Estado de situación financiera de la Compañía Saturnix al cierre del 200X+1

Estado de flujo de efectivo de la Compañía Saturnix, S.A. para el periodo 200X+1.

Fuente:

Contabilidad financiera (Gerardo Guajardo Cantu)

Primer curso de contabilidad (Profesor Elías Lara Flores)

Imprimir artículo

No hay comentarios:

Publicar un comentario